Βιώσιμο το Χρέος παρά το σοκ της πανδημίας

Αν και το Χρέος εκτινάχθηκε στα όρια του 210% του ΑΕΠ, η δομή του, το προφίλ εξυπηρέτησης του και το ευνοϊκό- επί του παρόντος- επιτοκιακό περιβάλλον διασφαλίζουν τη μεσοπρόθεση βιωσιμότητα του.

Σε αυτήν την παραδοχή καταλήγει η Τράπεζα της Ελλάδας- και όχι μόνο- μετά την ανάλυση των παραμέτρων που οδήγησαν στην αύξηση του Χρέους και των δανειακών αναγκών της χώρας και των προοπτικών για τα επόμενα χρόνια. Υπάρχουν, ωστόσο, τρεις βασικές προϋποθέσεις για να επιβεβαιωθεί αυτό το βασικό σενάριο: 1) οι δημοσιονομικές παρεμβάσεις που έγιναν λόγω πανδημίας να είναι προσωρινού χαρακτήρα 2) η μακροοικονομική ισορροπία να αποκατασταθεί γρήγορα και 3) να διατηρείται σε υψηλά επίπεδα το ταμειακό «μαξιλάρι».

Ξεκινώντας από το προφίλ του ελληνικού Χρέους, το μόνο σίγουρο είναι ότι δεν μοιάζει στο ελάχιστο με την εικόνα που είχε όταν η χώρα έπεσε στα «βράχια». Κατ’ αρχάς, αποτελείται κατά περίπου 80% από μεσομακροπρόθεσμες υποχρεώσεις προς τον επίσημο τομέα κι από εκεί και πέρα οι κινήσεις που έκανε ο ΟΔΔΗΧ στο 12μηνο που προηγήθηκε αλλά και προ Covid «κλείδωσαν» χαρακτηριστικά που δεν διαθέτουν ούτε καν άλλες χώρες, που βρίσκονται σε επενδυτική βαθμίδα:

- Το μερίδιο των υποχρεώσεων σταθερού επιτοκίου αυξήθηκε στο τέλος Δεκεμβρίου του 2020 σε 96,7% του χρέους της κεντρικής διοίκησης, από 94,6% στο τέλος Δεκεμβρίου του 2019, μειώνοντας αντίστοιχα και τον επιτοκιακό κίνδυνο.

- Το “ετήσιο κόστος εξυπηρέτησης δημόσιου χρέους (σε ταμειακή βάση)”διαμορφώθηκε σε 1,72% στο τέλος του 2020 (από 1,68% στο τέλος του 2019)

- Οι δαπάνες εξυπηρέτησης του θα παραμείνουν σταθερές στα τρέχοντα χαμηλά επίπεδα για τα επόμενα 19 περίπου έτη.

Αυτά τα χαρακτηριστικά- σε συνδυασμό βέβαια με το έκτακτο πρόγραμμα της ΕΚΤ στο οποίο συμπεριλήφθηκαν και τα ελληνικά ομόλογα- ήταν που έκαναν ελκυστικούς τους τίτλους του Ελληνικού Δημοσίου, παρά τον όγκο του Χρέους και την έλλειψη επενδυτικής βαθμίδας αξιολόγησης. Είναι ενδεικτικό ότι την περίοδο Ιανουαρίου-Δεκεμβρίου του 2020, ο συνολικός όγκος των συναλλαγών στη δευτερογενή αγορά κρατικών ομολόγων ξεπέρασε τα 23 δισεκ. ευρώ, όντας έτσι σχεδόν τριπλάσιος από το σύνολο του 2019, φθάνοντας στο υψηλότερο επίπεδο από το 2010.

Η ζημιά που προκάλεσε η πανδημία στο Χρέος είναι πολλαπλή. Πέρα από την ανάγκη περισσότερων και μεγαλύτερων εκδόσεων ομολόγων για προφανείς λόγους και το «πάγωμα» του σχεδίου δραστικής μείωσης των εντόκων γραμματίων για τους ίδιους λόγους, η διαφορά μεταξύ του έμμεσου επιτοκίου δανεισμού και του ρυθμού μεταβολής του ΑΕΠ, επιβάρυνε το Χρέος κατά σχεδόν 26 ποσοστιαίες μονάδες!!!

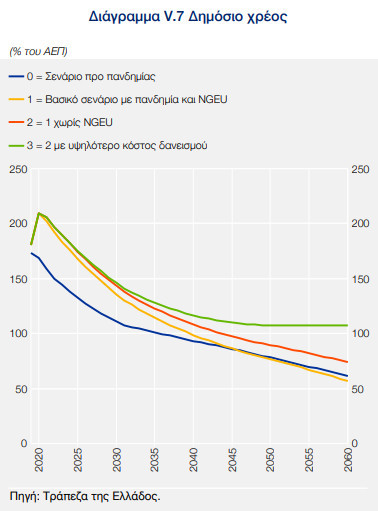

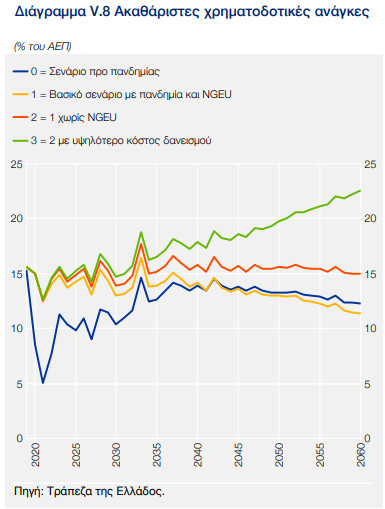

Ποιο είναι το βασικό σενάριο της Τράπεζας της Ελλάδας; Η αποτελεσματική αξιοποίηση των πόρων του Ταμείου Ανάκαμψης και η σημαντική βελτίωση του κόστους αναχρηματοδότησης καθιστούν εφικτή την επιστροφή του λόγου του Χρέους προς το ΑΕΠ στην προ πανδημίας τροχιά του μετά από ορίζοντα 25ετίας, με περαιτέρω αποκλιμάκωση μετέπειτα. Αντίστοιχα, οι ακαθάριστες χρηματοδοτικές ανάγκες του Δημοσίου (ως ποσοστό του ΑΕΠ) αναμένεται να διατηρηθούν μεσοπρόθεσμα σε αρκετά υψηλότερες τιμές σε σχέση με το σενάριο προ πανδημίας, οριακά κοντά στο μεσοπρόθεσμο όριο του 15% του ΑΕΠ.

Τι σημαίνει πρακτικά αυτό; Ότι υπάρχουν λιγοστά περιθώρια για δημοσιονομική χαλάρωση. Σε κάθε περίπτωση, οι ακαθάριστες χρηματοδοτικές ανάγκες παραμένουν εντός του μακροπρόθεσμου ορίου βιωσιμότητας 20% του ΑΕΠ και αναμένεται εντός 25ετίας να επιστρέψουν στο επίπεδο του σεναρίου προ πανδημίας και στη συνέχεια να αποκλιμακωθούν περαιτέρω.

Η Τράπεζα της Ελλάδας επισημαίνει, όμως, ότι αυτό το βασικό σενάριο έχει αβεβαιότητες, κυρίως λόγω πανδημίας. Ένας κίνδυνος είναι οι καθυστερήσεις στο πρόγραμμα εμβολιασμών, με κίνδυνο παράτασης των περιοριστικών μέτρων και επιβράδυνσης της ανάκαμψης. Δεύτερος κίνδυνος με επιδείνωση του κλίματος στις διεθνείς αγορές, με ό,τι μπορεί να συνεπάγεται αυτό για το κόστος αναχρηματοδότησης του ελληνικού Χρέους. Τρίτος κίνδυνος, ένα τσουνάμι απλήρωτων υποχρεώσεων και δανείων λόγω βραδύτερης ανάκαμψης…