Η «ακτινογραφία» των κόκκινων δανείων

Απέναντι σε μια νέα γενιά «κόκκινων» δανείων, που, κατά την Τράπεζα της Ελλάδας, στην καλύτερη περίπτωση θα περιοριστούν σε 10 δις ευρώ, θα βρεθούν λίαν συντόμως οι τράπεζες αλλά και το οικονομικό επιτελείο, που καλείται αφενός να δώσει χείρα βοηθείας σε όσους κινδυνεύουν να «πνιγούν» αλλά είναι βιώσιμοι αφετέρου να ελαφρύνει το φορτίο από τις ίδιες τις τράπεζες, προκειμένου να μπορέσουν να παίξουν τον κρίσιμο ρόλο του «αιμοδότη» στην κρίσιμη φάση της ανάκαμψης της οικονομίας

Σύμφωνα με την Έκθεση Χρηματοπιστωτικής Σταθερότητας, το ποσό των δανείων σε καθεστώς αναστολής πληρωμών σε ενοποιημένη βάση ανέρχεται σε 21 δισεκ. ευρώ και αντιστοιχεί σε ποσοστό περίπου 12% του συνολικού ποσού δανείων στο τραπεζικό σύστημα. Άνω του 80% των δανείων με αναστολή πληρωμών είναι ενήμερα δάνεια (αποτελούν περίπου το 15% των ενήμερων δανείων) και έχουν σχετικά περιορισμένη κάλυψη με προβλέψεις για πιστωτικό κίνδυνο (περίπου 3%). Τα δάνεια με αναστολή πληρωμών είναι σε ποσοστό 60% προς επιχειρήσεις και 40% προς φυσικά πρόσωπα.

Ποιο είναι το ανησυχητικό; Το 1/3 αυτών των ρυθμίσεων αφορά στον κλάδο της εστίασης και παροχής καταλύματος (33%), του χονδρικού και λιανικού εμπορίου (17%), με τον κλάδο της μεταφοράς και αποθήκευσης (12%) και μεταποίησης (12%) να ακολουθούν. Είναι αξιοσημείωτο ότι το 34% των δανείων που βρίσκονται σε καθεστώς αναστολής πληρωμών ανήκει στην κατηγορία με σημαντική αύξηση πιστωτικού κινδύνου βάσει του ΔΠΧΑ 9 (Stage 2). Το γεγονός αυτό αυξάνει τον κίνδυνο να δημιουργηθεί νέος κύκλος Μη Εξυπηρετούμενων Δανείων από δανειολήπτες που δεν θα καταφέρουν να ανταπεξέλθουν στην παρούσα δύσκολη οικονομική συγκυρία.

Η τελευταία εκτίμηση των υπηρεσιών της Τράπεζας της Ελλάδος με βάση τα μακροοικονομικά μοντέλα της για τον υπολογισμό των νέων ΜΕΔ και τις πρόσφατες μακροοικονομικές παραδοχές, είναι για 8 – 10 δισεκ. ευρώ νέων ΜΕΔ το 2021, χωρίς, όμως, να είναι δυνατή η εκτίμηση του πληθυσμού που θα προέλθει από τους ενήμερους δανειολήπτες σε καθεστώς αναβολής πληρωμών.

Πώς διαμορφώνεται η κατάσταση, πριν βγει ο… λογαριασμός της πανδημίας; Το εννεάμηνο του 2020 η υποχώρηση των Μη Εξυπηρετούμενων Δανείων (ΜΕΔ) συνεχίστηκε με αποτέλεσμα στο τέλος του εννεαμήνου το συνολικό απόθεμα των ΜΕΔ να διαμορφωθεί σε 58,7 δισεκ. ευρώ, μειωμένο κατά 14,3% ή 9,8 δισεκ. ευρώ σε σχέση με το τέλος του 2019 (68,5 δισεκ. ευρώ) με στοιχεία εντός ισολογισμού. Ο λόγος των ΜΕΔ προς το σύνολο των δανείων στο τέλος του εννεαμήνου του 2020 ανήλθε σε 35,8%, έναντι 40,6% στο τέλος του 2019.

Αφήνοντας στην άκρη το γεγονός ότι ακόμα και με τις προγραμματισμένες τιτλοποιήσεις, ο όγκος των «κόκκινων» δανείων θα περιοριστεί σε μόλις 25%, θα πρέπει να εστιάσει κανείς στο «ναρκοπέδιο» πριν μπει στην εξίσωση η νέα φουρνιά προβληματικών δανείων κι αν μη τι άλλο έχει ιδιαίτερο ενδιαφέρον ποια είναι η τύχη των ρυθμισμένων δανείων. Σύμφωνα με τα στοιχεία της ΤτΕ, το σύνολο των ρυθμισμένων (forborne) δανείων ανήλθε στο τέλος του εννεαμήνου του 2020 σε 32,8 δισεκ. ευρώ, αντιπροσωπεύοντας το 20% των συνολικών δανείων έναντι 22,8% στο τέλος του 2019 (38,6 δισεκ. ευρώ). Εντούτοις, το 21,4% των ήδη ρυθμισμένων δανείων εμφανίζει καθυστέρηση άνω των 90 ήμερων, ποσοστό αυξημένο σε σχέση με το τέλος του 2019 (19,9%).

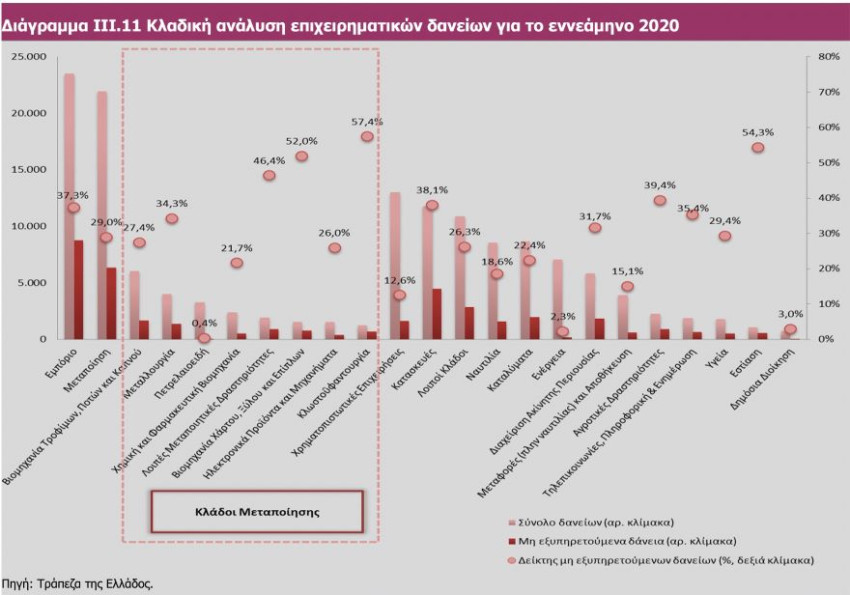

Το δεύτερο «χτένισμα» αναδεικνύει τους κλάδους, που ήταν ήδη στο «κόκκινο», πριν ξεσπάσει η πανδημία και προκαλούν το μεγαλύτερο πονοκέφαλο.

Ο λόγος των ΜΕΔ στο επιχειρηματικό χαρτοφυλάκιο (26,8%) συνεχίζει να επηρεάζεται κυρίως από το υψηλό ποσοστό στην κατηγορία των μικρομεσαίων (39,5%) και των πολύ μικρών επιχειρήσεων (48,8%). Αναφορικά με τη διάρθρωση των χρηματοδοτήσεων στους κλάδους της ελληνικής οικονομίας, σημειώνεται ότι η μεγαλύτερη συγκέντρωση αφορά εταιρίες που δραστηριοποιούνται στον κλάδο του εμπορίου (19% των συνολικών χρηματοδοτήσεων προς επιχειρήσεις). Ο δείκτης ΜΕΔ για τον εν λόγω κλάδο κυμαίνεται σε επίπεδο υψηλότερο του μέσου όρου του αντίστοιχου δείκτη των επιχειρηματικών δανείων (37,3% έναντι 26,8%).

Πολύ υψηλά ποσοστά ΜΕΔ καταγράφονται στους κλάδους της εστίασης (54,3%), των τηλεπικοινωνιών, της πληροφορικής και ενημέρωσης (35,4%), των κατασκευών (38,1%), των αγροτικών δραστηριοτήτων (39,4%) και της μεταποίησης (29,0%), ενώ τα χαμηλότερα ποσοστά παρατηρούνται ενδεικτικά στους κλάδους της ενέργειας (2,3%) και των χρηματοπιστωτικών επιχειρήσεων (12,6%).